Buy on dips.(下がったら買おう。)

> 無料でFX口座を開設して、お米かお肉をゲット!

ドル・円相場の上昇に歯止めが掛からず、先週は130円手前の129.40までドルは上伸した。

急激なドル高&円安の原因、或いは要因に、

-リスク・オフ時の円買いがピタリと止まり、円を買う人が居なくなった。

-日銀が低金利政策を続ける中FRB.が強固な金融引き締め策に転じて、日米金利差が益々拡大して円からドルへの資金シフトが起きた。

-我が国の国際収支(貿易収支や経常収支)が赤字に転じて中長期的な外貨不足が注目され始めた。

などが挙げられるが、これらが短期的に収まる兆候は見当たらない。

それどころか、金利差拡大と国際収支悪化はこれから益々顕著となることは必定である。

もし市場が同じ様に考えれば、ドル・円相場の上昇が次の節目の130円とか135円で止まる保障は無い。

そこで考えられるのは、当局が力で強引に現状よりはドル安&円高のレベル(120円?125円?)をFair value.(適正な価格)としてドル売り&円買い介入を行う事であるが、これは甚だ難しい。

理由としては、

-ドル売り&円買い介入は外貨準備のドルを売る事になり、原資が限られている。

1998年に130円近辺で最後のドル売り&円買い介入が行われたが、たった1日で当時の外貨準備の1割を失う事となって結局はギブアップして、ドル・円相場は147円近辺まで上昇した。

現在の為替市場の取引高は当時の何倍もの規模に膨れ上がっており、介入を行ってもその効果は限られたものであろう。

-米国財務省の協力を得るのが難しい。

先週のG7.後に鈴木財務相とイェレン財務長官との会議が有り、一部のメディアがあたかも協調介入の言質をアメリカ側から取り付けたとの報道が有ったが、ガセネタである。

その後米財務省幹部が、”あの報道は事実ではない。”とわざわざ訂正し、本日は鈴木蔵相も同じコメントを出した。

そもそも今回のドル高&円安の動きはアベノミクスと言う国策で日銀が低金利政策を行っている産物であり、アメリカとしては低金利の円が売られて高金利のドルが買われるのは極めて自然であると言う雰囲気が強い。

そもそもアメリカは意図的に相場をManipulate.(操作する。)する為替介入には消極的である。

-ドルを買いたい人が圧倒的に多い。

これは相場が一方向にオーバー・シュートする時に必ず起きる現象であるが、ドル上昇局面ではドルを売りたい人はとっくに売り急いでおり、ドルを買いたい人は買い遅れている。

言い換えればドルが上がればドルを買わなくてはならない人や、ドルが下がってもドルを買わなくてはならない人が沢山居ることになる。

ご存じの様に我が国の個人金融資産は約2000兆円あり、その内の凡そ半分の1000兆円が金利がゼロか殆どゼロに近い現金と預貯金に在る。

我々は機関投資家やプロの為替ディーラーの動向しか注目しないが、この個人の金融資産が目覚めて自分の保有する資産を金利ゼロの円からドルや他の通貨にシフトし始めたら、相当な円売りが台頭するかも知れない。

どう考えてもドル・円相場は上がる様にしか思えないが、同時にテクニカル分析の幾つかの指標は明らかに”買われ過ぎ。”のサインを示しており、ある程度の利食いを伴った水準訂正が入っても不思議ではない。

125円を超えた時は121円台までの水準訂正が有り、今回も129.40を付けた後今日の午前中には127円台まで下落した。

円安の行き過ぎとスピードを懸念する当局から円安牽制の発言や上で述べた水準訂正の動きが有ってドルの下落が有れば、ドルの絶好の買い場と心得る。

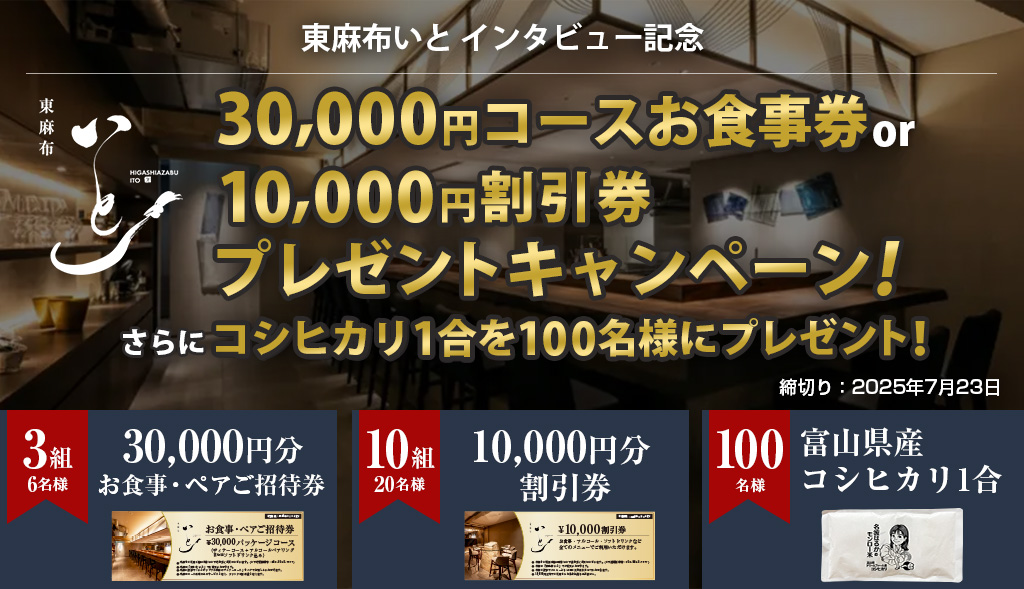

> 無料でFX口座を開設して、お米かお肉をゲット!