酒匂隆雄の為替ランドスケープ 2024年06月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

日本の財務省は、4月29日と5月2日の2日間にわたり、大規模なドル売り円買い介入を実施しました。市場関係者の推測を上回る総額9兆7885億円の介入は、過去最大規模となり、その影響が注目されています。本記事では、介入の詳細とその背景、そして今後の為替相場への影響について詳しく解説します。

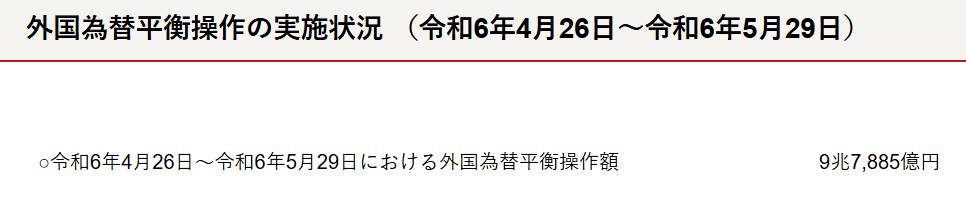

介入総額は9兆7885億円

我が国財務省は行き過ぎた円安の動きに対して、ゴールデン・ウィーク真っ最中の4月29日と5月2日の二日に大規模なドル売り&円買い介入を行い、介入に関しては“ノーコメント。”を繰り返したが、日銀の当座預金勘定の動きから鑑みて4月29日は約5兆円、5月2日は約4兆円の介入が行われたと推測されていた。

5月31日に“外国為替平衡操作の実施状況(令和6年4月26日~令和6年5月29日)”と言う仰々しい名称の報告書が公表され、その総額が9兆7885億円であることが判明した。

要するに4月26日から5月29日までのひと月間に総額9兆7885億円の為替介入したと言う事実を公表したのである。

此の額は市場の推測額よりも多く、1ドル=156円で換算すると凡そ630億ドルとなり、ひと月のドル売り&円買い介入額としては過去最大となる。

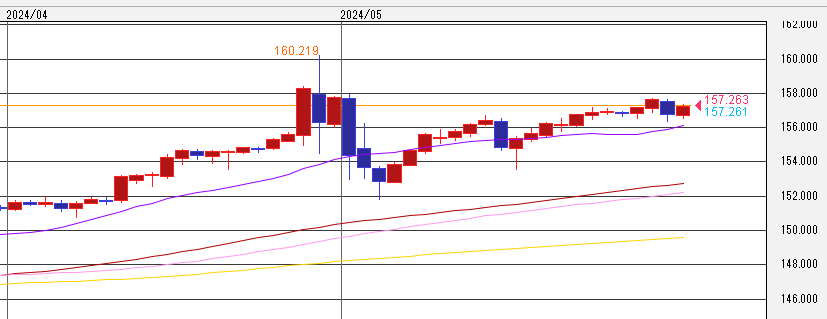

4月29日の介入は、ゴールデン・ウィーク直前の26日(金)に155円台で推移していたドル・円相場が金曜日の薄いマーケットで158円台まで上昇し、東京市場が休場の29日月曜日の朝160円台まで急騰した直後の午後に介入が始まって、一時154.51迄5円以上の急落を見せた。

介入の効果は抜群であったと言えるが、その後は徐々に値を戻して157円台を回復したが、2回目の介入はFOMC直後の日本時間5月2日の早朝に行われて今回も週末に向けて151.86迄のドルの下落に貢献した。

(4月26日から5月4日までのドル円・60分・ローソク足チャート。)

今回の2回の介入の特徴は5月31日の公表まで介入の有無を明らかにせず、所謂覆面介入に徹したことと、介入の際に銀行(介入Agent行と呼ばれる。)を使わずに日銀がEBS(Electronic Broking System)と呼ばれる取引システムを通して直接インターバンク市場で介入した事である。

その理由は、市場に、“実際に介入が有ったのか、否か?”との疑心暗鬼を起こさせることであったのであろうが、EBSを通してドルを買った銀行はCounter party(取引相手。)がThe Bank of Japan(日本銀行。)でさぞかしびっくりした事であろうが、それは最初だけ。

“ははあ、介入だな。”と思って多少はびびってドル買いを引っ込めるか、或いは“介入なにするものぞ!”と果敢に日銀に買い向かうかの何方かだが、どうやら今のところ後者が優勢で再び158円台を伺う展開となっている。

(4月1日から5月31日までのドル円・日足・ローソク足チャート。)

市場では、“これだけの巨額の資金を使ってもドル高&円安の流れを止めることは出来なかった。”との批判の意見も聞かれるが、それは違うと思う。

円高、円安共にメリット・デメリットが存在し、行き過ぎた円高は輸入物価高を抑制してインフレ対策としては好都合だが、輸出産業にとっては円の手取りが減って大打撃となる。

かつて輸出立国であった我が国は、伝統的に円高を嫌う傾向が強かった。

又円高とは我が国にとって自国通貨高であり、円の購買力が増して海外の物が安く買え、海外旅行も容易くなる。

逆に行き過ぎた円安は輸入物価高を後押しして全体の消費者物価指数を押し上げてインフレに悩むことになる。

今や我が国は多くの産業が生産拠点を海外に移して円安のメリットは薄れ、また我が国の貿易収支は赤字となっており、円安は円の支払額が増える。

円安とは我が国にとって自国通貨安であり、円の購買力が減って海外の物を買うのが大変になり、海外旅行も行き難くなる。

最近よく耳にする、“家族とハワイに行って、ハンバーガー4個とコーラ4本頼んだら1万円を超えた!”とか、逆にインバウンドの観光客が築地で一杯5千円の海鮮丼を平気で食べる、などの馬鹿らしい話を聞くことになる。

そこでついに我が国政府と財務省は、“最近の円安はファンダメンタルズを逸脱した投機的な動きによるもので、円安のデメリットが目に余る様になり、断固たる措置を取る。”と言い放って介入に踏み切った。

現在のドル高&円安進行の最大の要因は日米金利差に在り、安い金利の円を売って高い金利のドルを買うのは立派な商行為であり、我が国政府と財務省は介入でそれを阻止する気は無い。

問題はスピードなのである。

先月の為替ランドスケープでも述べたが、要は

“介入でレベルを下げて、ロケットの発射台を低くしてロケットが成層圏の向こう(160円より上)迄飛んで行くのを防げば良い。”のである。

では果たして現在の日米金利差を勘案してドル・円の適正レートは幾らくらいなのかを考えると、145円から150円くらいの間ではないのかなと思われる。

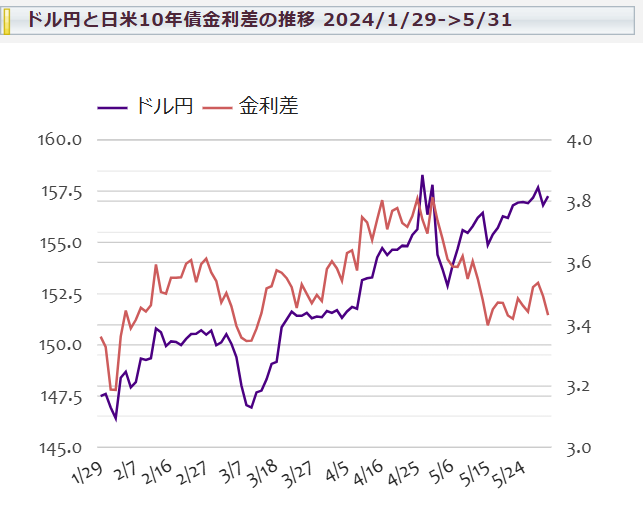

下は今年に入ってからの日米金利差(赤い線)とドル円相場(黒い線)を比べたものであるが、ドル・円相場は此処ひと月の金利差縮小を全く反映しておらず、ドル高&円安が進んでいる。

一時高まったFRBによる利下げ機運は好調な米国経済の実態を反映してそのタイミングが後ずれする可能性が高いが、何れ時間の問題で利下げが行われる可能性は極めて高い。

同時に日銀は円安対策を含めて早急な金融政策変更(利上げ。)を考えている節が有り、市場はそれを察して10年債利回りは1%を超える水準まで上昇している。

時間が経つにつれて日米金利差は益々縮小していくことは必定であろう。

そしてこれはドル円相場の上昇を抑える要因となる。

繰り返しになるが、だから介入で時間稼ぎをすれば良いのだ。

ところでイェレン米財務長官が再三再四、介入に関して“介入は稀であるべき。”、“過度な変動がある場合に限定。”、そして“事前に協議があるべき。”と発言して、あたかも介入に対して批判的であると捉える向きも有ったが、イェレン米財務長官は一言も我が国の介入に対して直接批判はせず、毎回同じことを一般論として繰り返して発言しているだけである。

何方かと言うと恒常的に自国の為替市場に人為的に介入して人民元をManipulate操作。)している中国向けの警告と見て良かろう。

我が国は凡そ1兆3000億ドルの外貨準備を有し、ニューヨークFRBとは無制限で無期限の通貨スワップ枠を保持しており、介入資金には事欠かない。

再び160円台に近付く様であれば再び、いや三度、或いはそれ以上の為替介入が行われる可能性は大で、そろそろドル円相場も天井に近付きつつある様な気がしてならない。

只、早目にドルのショートを作ると日々のスワップ・コストの負担が大きい。

ドルが下がり始めたら追っ掛けて売ると言う逆張り取引が有効であると思っている。

一つの例。

現在の相場が157.25だとすると、

1)156.50でストップの売りオーダーを出す。

2)1)がDone(約定)すると、157.50のストップの買いか、153.50の利食いの買い。

と言うIFOのオーダーを出す。

肝要なのは、必ずストップ(損切り)のオーダーを出すこと。

ストップが出来て1円のロスを被っても、これはリスクを取る参加料、或いは保険料と心得るのである。

相場は依然として荒れ模様。

引き続き、リスク管理をきちんとやりましょう!

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

YouTubeチャンネル:酒匂塾長チャンネル

> 無料のFX口座開設でお肉・お米のいずれかゲット!