酒匂隆雄の為替ランドスケープ 2024年05月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

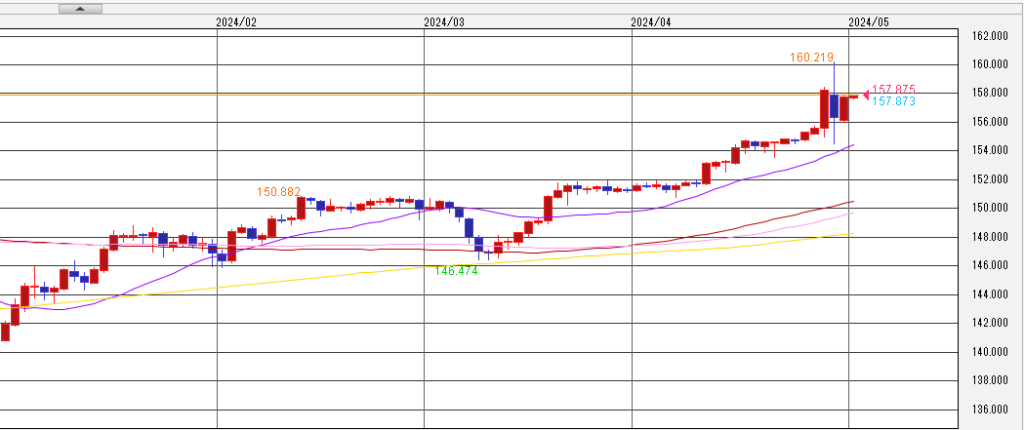

ドル高&円安の流れが続き、昭和の日に東京市場が休場する中、週明けの4月29日(月)にはついに大台の160円を突破し、高値160.21円を記録しました。政府・財務省がドル売り&円買い介入を行ったものの、一時的な暴落を経て、水曜日午前中には157.80円の高値圏で推移しています。この介入に関しては、口先介入が続き、政府や日銀が懸念を示す中、市場は円安トレンドの継続に油断感を覚えています。日米韓の共同声明やFRBの利下げ期待などがドル高&円安の背景にあります。

ドル高&円安の流れ、止まらず

ドル高&円安の流れが止まらず、昭和の日で東京市場が休場の中、週明け4月29日(月)についに大台の160円を突破して高値160.21を付けた。

この動きに対して当日我が国政府・財務省はドル売り&円買い介入を行い、ドル・円相場は一時154.51迄暴落したが、その後徐々に値を戻して水曜日午前中には157.80の高値圏で取引されている。

介入に関して、政府・財務省は所謂口先介入と言われる円安牽制の言葉を発し続け、そのトーンは段々緊張感を増してきて、介入は時間の問題かと思われた矢先の介入であった。

口先介入を振り返ってみると、

岸田首相

“為替、過度な動きに対しては適切に対応。”

“為替、あらゆる手段を排除しない。”

鈴木財務相

“為替動向、高い関心を持って注意深く見ている。”

“為替相場について、過度な変動は望ましくない。”

“高い緊張感をもって注視。”

“為替水準は市場を通じファンダメンタルズを反映して決定。”

“行き過ぎた動きにあらゆるオプションを排除せず適切に対応。”

と繰り返し介入に対して警告を発していたが、一向に介入が出る気配が無く、一部には“やるやる詐欺。”と揶揄する者も居た。

植田日銀総裁までもが、

“為替はファンダメンタルズを反映し安定して推移するのが望ましい。”

“為替市場の動向、経済物価への影響を注視する。”

と述べて、いよいよ我が国の中央銀行まで円安に対して懸念し始めたかと思われたが、この期待は先週開催された日銀政策決定会合後の植田総裁の記者経験で打ち壊されることになる。

決定会合では政策金利の変更は無く、また一部の市場参加者が期待した日銀による国債購入の減額(利上げ要因となる。)も無い、全くのゼロ回答であった上、植田総裁は“基調的な物価に円安は今のところ大きな影響は出ていない。”とも発言し、市場はこれを“日本の中央銀行が現状の円安を容認した。”と受け取り、円売りに安心感を与えてドル高&円安の動きに弾みを付けた。

我が国がドル・円で介入する場合、米財務省との協議・合意が前提とされるが、先月ワシントンで開催されたG7・G20主要国財務相・中央銀行総裁会議に前にしての日米韓財務相会議に於いて、日米韓が“最近の急激な円安とウォン安”に関して“深刻な懸念。”を認識しているとの共同声明が出され、イエレン米財務長官は我が国の為替介入を許容しているとみられていたが、先週ロイター通信社とのインタビューで、“為替介入はまれな出来事であるべきで、過度な変動がある場合に限定され、事前に協議があることが期待される。”と述べて、あたかも日本が行う可能性が高いと思われていた為替介入に関して釘を刺したと取られたこともドル買いに安心感を与えたと言える。

そんな中、凡そ5兆円と言われる大規模介入で一時は155円割れを見たドル・円相場であるが、再び158円を伺うドル高&円安となって政府・財務省は厳しい舵取りを余儀なくされそうである。

このひと月の市場の動きを見てみると、市場予想を大きく上回った3月の米雇用統計や再び上昇基調の米消費者物価指数を見て益々FRB.による利下げのタイミングが後ずれするとの思惑が台頭して米長期金利が上昇してドル高と株安が進んでおり、その中でも対円でのドルの上昇は突出している。

| 米国雇用統計 | 2月結果 | 3月予想 | 3月結果 |

|---|---|---|---|

| 非農業部門雇用者数 | 27.5万人 | 20.1万人 | 30.3万人 |

| 失業率 | 3.90% | 3.90% | 3.80% |

| 平均時給(前月比) | 0.10% | 0.30% | 0.30% |

| 平均時給(前年比) | 4.30% | 4.10% | 4.10% |

3月の雇用統計では非農業部門雇用者数が増加して失業率が1ポイント好転した。

| 年月 | 失業率 |

|---|---|

| 2023年1月 | 6.4% |

| 6月 | 3.0% |

| 7月 | 3.2% |

| 8月 | 3.7% |

| 9月 | 3.7% |

| 10月 | 3.2% |

| 11月 | 3.1% |

| 12月 | 3.4% |

| 2024年1月 | 3.1% |

| 2月 | 3.2% |

| 3月 | 3.5% |

アメリカの消費者物価指数(CPI)は2023年1月の6.4%からFRBによる果敢な利上げにより2024年6月には3.0%迄下落したものの、それを底にして再び徐々に上昇開始を始めて3月は3.5%まで達した。

FRBはこれ以上の消費者物価指数の上昇=物価の上昇を恐れて、利下げの開始が遅れるとの見方が広がりつつある。

| 銘柄 | 4月1日 | 4月30日 | 変化 |

|---|---|---|---|

| 米10年債利回り | 4.317% | 4.681% | +0.364% |

| 日経平均 | 39,803.09 | 38,405.66 | -3.5% |

| ダウ | 39,566.85 | 37,815.92 | -4.4% |

| ナスダック | 16,396.83 | 15,657.82 | -4.5% |

| S&P | 5,243.77 | 5,035.69 | -4.0% |

| ドル・円 | 151.64 | 157.81 | +4.1% |

| ユーロ・ドル | 1.0742 | 1.0666 | -0.7% |

| ポンド・ドル | 1.2551 | 1.2491 | -0.5% |

| 豪ドル・ドル | 0.6489 | 0.6473 | -0.2% |

ひと月の間に4%以上上昇したドル・円相場の動きは、明らかに日米韓の共同声明に盛られた“最近の急激な円安。”であり、月曜日の大規模介入を正当化出来るものであろうが、現在進行中の円安の動きは日米金利差がもたらしたものであって、日銀が利上げを渋り、同時にFRBによる利下げの開始のタイミングがずれ込む様であれば早急な金利差縮小を望むのは難しい。

言い換えれば日米金利差が縮小しない限り、円高への転換を望むのは難しい事になる。

では手をこまねいてこのままドル高&円安の進行を放っておくか?

それでは益々輸入物価の上昇となって我が国の消費者物価を押し上げる。

産業界からも円安がもたらす悪影響について懸念が表明され始めた。

円安は我が国の購買力を低下させて国力低下をもたらす。

ドル売り&円買い介入は、外貨であるドルを売ることになるが、幸いにも我が国には凡そ1兆3千億ドルの外貨準備が有り、資金は潤沢である。

先日介入に使った資金は5兆円と言われているが、ドルに換算すると凡そ316億ドル。

316億ドルと言えば1兆3千億ドルの外貨準備の凡そ2.4%。

かつて1998年にMr.Yen(ミスター円)こと榊原元財務官が数兆円介入して、“1日で外貨準備の10分の1使ってしまった!”と嘆いた時とは状況が違う。

恐らく財務省も介入でいきなりドル高&円安のトレンドを変えられるとは思っていない筈である。

介入で投機筋が保有する巨額の円ショート・ドルロング(因みにシカゴ・IMMの投機筋は4月23日時点で約145億ドルの買い持ちポジションを保持している。)を炙り出したり、1日に4~5円ドルをぶち下げて投機筋にドルを買う恐怖を与えれば良いのだ。

このまま放っておくと再び160円、次は170円と投機筋の目標は高くなるばかりだ。

介入でレベルを下げて、ロケットの発射台を低くしてロケットが成層圏の向こう(160円より上)迄飛んで行くのを防げば良い。

筆者は介入は再び出ると思っているが、我々は上昇途中の段階で売りを入れるより、例えば157.50を再び切ったら売ると言う様に下がり出してから追い掛けてドルを売るやり方が有効と思っている。

ボラティリティ(変動率)が高くなっているので、リスク管理に気を付けましょう!

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

YouTubeチャンネル:酒匂塾長チャンネル

> 無料のFX口座開設でお肉・お米のいずれかゲット!