酒匂隆雄の為替ランドスケープ 2022年7月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

6月10日に発表になった5月の米国消費者物価指数(CPI.)を受けて、市場に激震が走った。

市場予想の+8.3%を大きく上回る+8.6%となり、3月の+8.5%から4月の+8.3%への下落を見て米国のインフレ傾向は頭打ちしたのではないかと思われていた矢先の大幅な物価上昇であった。

24年来のドル高&円安相場

これを受けて翌週開催されたFOMC(公開市場委員会)では通常の3倍に当たる0.75%の利上げが決定され、今月26日~27日に開催されるFOMCでも6月に引き続き0.75%の大幅利上げが予想されている。

この利上げを受けてニューヨーク株式市場3指数は下げ足を速めて、6月末時点で年初来高値からダウは16%、ナスダックは30%、S&P.は21%の下落を見せて後者の2者は”弱気相場”入りした。

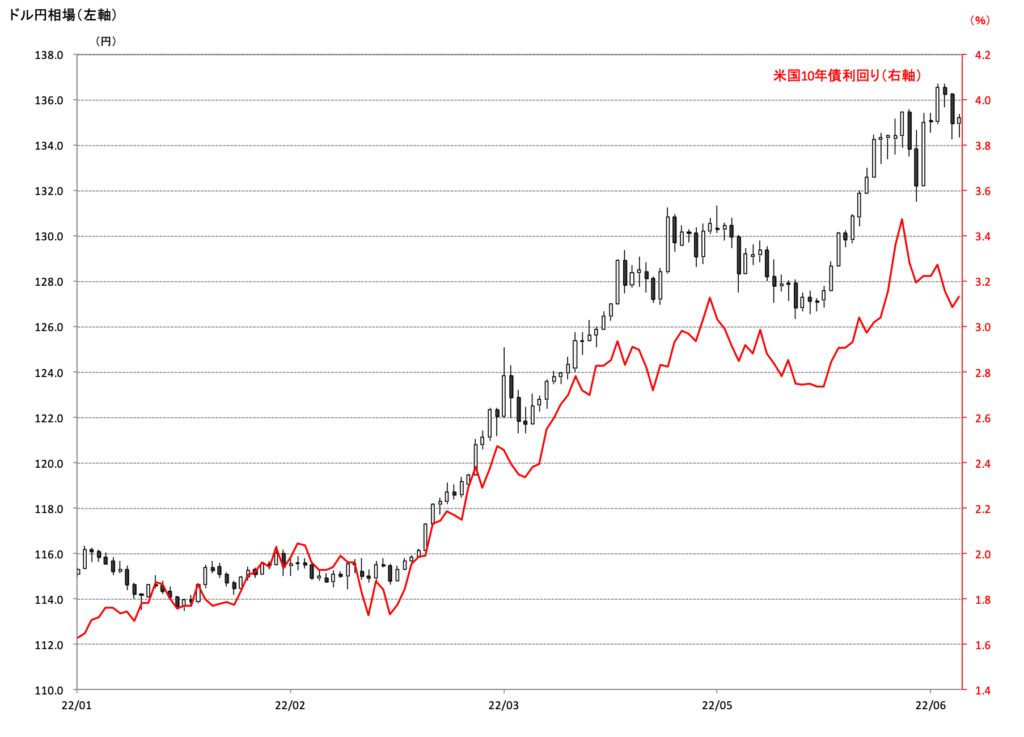

債券市場では債券が売られて利回りは上昇して一時10年債利回りは3.5%近くまで上昇し、ドル・円相場はそれに追随して今週に入って24年ぶりのドルの高値となる137.00を示現した。

FRB(米連邦準備委員会)や世界各国の中央銀行が高インフレに対処する為に果敢に利上げを行う中、我が国の中央銀行である日銀は全く異なったスタンスを取っている。

今週月曜日に発表になった日銀金融政策決定会合における主な意見(6月16-17日分)によると、

-急激な円安の進行は、先行きの不確実性を高め、企業による事業計画の策定を困難にするため、経済にマイナスに作用する。

-資源価格上昇と為替変動により、値上げ品目は拡がりをみせているが、前向きの循環のもとでの物価安定の目標が実現されたとはいえず、金融政策は現状維持が適当。

-足もとの物価上昇は、輸入価格上昇に伴う一時的なものであり、需給ギャップや予想インフレ率の動向を踏まえると、物価安定の目標の安定的な達成は難しい。

と円安の我が国経済に対するマイナス作用は認めたが、現状の物価上昇は日銀が考える正当な理由によるものではなく、昨年パウエルFRB議長が執拗に主張した”現状の高いインフレは一過性のものである。”との誤った認識と極めて近い意見が述べられた。

昨今の我が国の多くの物品の猛烈な値上げラッシュを見ると、”違うんじゃないの?”と思うのは筆者だけであろうか?

FRBが力強い利上げを行う中、日銀はゼロ金利政策を続けており、金利差拡大の観点から更なるドル高&円安が進みそうであるが、ここにきて多少市場のセンチメントに変化が見られる。

FRBによる急速な金融引き締めを織り込んで長期金利は一旦大幅に上昇したが、投資家はその先の景気不安や利下げへの転換を意識し始めている。

ウォール・ストリートの幾つかの大手証券会社が米国景気後退の確率を来年が30%、そしてその後2年間は50%との予想を発表した。

急速な利上げが景気を冷やし過ぎる”オーバーキル”への警戒が強まり、先週になって債券が買い戻されて長期金利は低下して10年債利回りも3.1%台へと下落し、ドル・円相場は長期金利の低下に伴って135円台へと下落している。

(今年に入ってからの米国10年債利回り(赤い線)とドル・円相場(黒いローソク足)の動きのチャート。)

景気後退懸念⇒金利低下⇒ドル・円相場下落と言う動きとなった訳である。

この動きが何時、またどの程度まで続くは分からないが、ドル・円相場に関しては今週に入って137.00と言う戻り高値を更新したが、24年来の高値を付けた達成感と米国長期金利低下と相まって、多少の下サイドへの調整が見られるかも知れない。

但し日米金利差拡大と貿易収支の赤字拡大などの我が国ファンダメンタルズ悪化などを鑑みるとそれは長続きせず、中長期的には再びドル高&円安傾向は続くのではなかろうか?

此処まで来たドル・円は深追いせず、下がったら買うと言うBuy on dips.の戦略が有効と思われる。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!