酒匂隆雄の為替ランドスケープ 2024年01月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

皆様、新年明けましておめでとう御座います。本年も引き続き、宜しくお願い致します。

2024年の幕開けは、外国為替市場においても大きな波乱となっています。新たな年に突入するにあたり、昨年の出来事から2024年の外国為替市場を予測し、注目のポイントを探ることは、トレーダーにとって不可欠です。さらに、新たに導入された新NISAが市場に与える影響も見逃せません。リスクを管理しながら、今年のトレードに臨む準備を整えましょう。

波乱の幕開け

元旦早々に石川県能登半島を最大震度7の地震が襲い、被害の全容は未だ不明らしいが分かっているだけでも死者数が73名に上るらしい。

また翌2日には羽田空港で日本航空と海上保安庁の航空機が滑走路上で衝突し、海上保安庁機の乗員5名が死亡したが、日本航空機は乗客、乗員379名全員が脱出し17名が火傷などの軽傷を負ったが命は無事だった。

2024年は正に波乱の幕開けとなったが、果たして今年の外国為替市場はどの様な展開となるのであろうか?

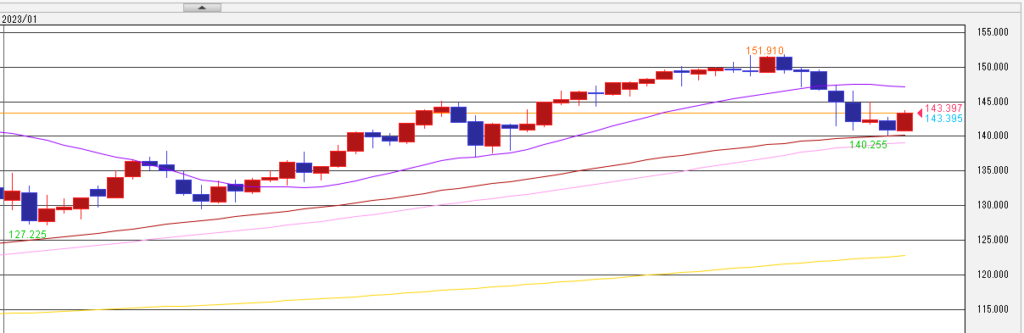

昨年のドル・円相場を振り返ってみると新年は130.85で始まり、半月後の1月16日に127.23の安値を付けた後は3月と7月に多少の調整が有ったもののじりじりと円安が進み、財務省によるドル売り&円買い介入の可能性も大いに有った中(実際は無かったが..)11月13日に高値151.91を付けた後からドル安&円高に転じて年末に近い12月29日には一時140円台までドルは低下した。

昨年初は筆者を含めた多くの市場参加者が米国景気後退とインフレ鎮静化を予測して米金利低下とドル安進行を予測したが、米国景気は予想外の力強さを見せ、またインフレ鎮静のスピードがFRBが期待する程の事も無かったことを受けて10年債利回りは一時5%を超え、それにつれてドル・円相場も152円に近いレベルまで円安が進行した。

今年は何と言っても7月に利上げを休止したFRBが今年の何時のタイミングで利下げを始めるのかという事と、日銀が同じく何時のタイミングでゼロ金利からの脱却を図るかという事が大きな焦点となる。

これは日米金利差の縮小を意味しており、多くの参加者が2024年はドル安&円安が進行すると見ている。

年末に金融専門誌の日経ヴェリタスが65名の金融アナリストに行った市場調査によると、ドルの安値の平均レートは132.13で高値の平均レートは149.55となった。

そのタイミングは安値が圧倒的に12月が多く、高値はこれも圧倒的に1月が多かった。

まあざっくり言うと、ドル・円相場は1月に高値を付けて、12月に安値を付ける。

そして、年間を通して130円~150円のレンジを想定していると見てよかろうか。

筆者も似た様なイメージを抱いているのだが、ドル高&円安のタイミングとしてはもう少し日米金融当局の政策変更のスタンスが明確になる春先くらいなのかなあと思っている。

今年のドル・円相場の行方を語るに当たって、新たに導入される新NISAを忘れてはなるまい。

我が国の個人金融資産は2千兆円を超えており、何とその半分の約1千兆円が殆ど金利がゼロの預貯金か、金利ゼロのタンス預金として眠っている。

皆ピンと来ていない様であるが、この金融資産は毎年インフレ分だけ価値が目減りしている。

我が国のインフレ率が2.5%だとすると、1年後には2.5%余計にお金を払わないと同じ物が買えない。

つまり、預貯金や現金を持っていると自然にその価値が減価しているのである。

新NISA.による投資上限額の引き上げや利益に対しての非課税の優遇は多くの個人にとって魅力的な筈である。

どの程度の規模の資金が新NISA.に流入し、その内どれくらいが外貨建て商品に向かって円売り要因になるかは分からないが、数兆円規模に上るのではないかと期待されている。

2024年は日米金利差縮小によるドル売り&円高要因と、新NISA.によるドル買い&円売りの需給の綱引きが見られるかも知れない。

ところで、自嘲を込めて申し上げると、年初の相場占いなるものは中々当たらない。

理由は簡単で年初に今後1年間に起きることを勝手に想定して相場を語ることはそもそも甚だ難しいのだ。

当然今年はどの様な戦略で臨むかと考えるのも難しい。

只、“No risk, no return.=リスクを取らなければ褒美は貰えない。”と言う。

かと言って、

“High risk, high return.=大きなリスクを取って大儲けを狙う。”

のは我々個人投資家がすべき事ではない。

では、“Managed risk, and better return.=リスクを上手くマネージして、より良きリターンを狙う。”と言うのは如何か?

その為には必ず損切り(ストップ・ロス)のオーダーを入れることをお勧めする。

“Market is always right.=常にマーケットが正しい。”ことを肝に銘じておきたい。

上がると確信していても相場は下がる事が多々ある。

下がると確信していても相場は上がる事が多々ある。

泣いても叫んでも、Market is always right.で自分の判断が間違っており、市場が正しい。

その時にはすっぱりと諦めて頭を冷やして次になにをするかを考えれば良い。

腐ったポジションを抱えて、“ああ、早く上がってくれ。=(ロングで捕まって相場が下げている時。)”とか、“ああ、早く下がってくれ。=(ショートで捕まって相場が上がっている時。)”と悶々としていても事は解決しない。

またこういう時は、良いトレード・アイデイアは浮かばない。

一旦損切りしてポジションを無しにすれば物事はよく見えるものだ。

損切りの方法は色々有るが、

レベルで切るのも良し。(1円逆に行ったら切る。)

損失の割合で切るのも良し。(例として投資額の3%以上の損をしたら切る。もっと下の方が良いかも知れない。)

年初から御大層なお説教になってしまったが、今年も自分の余剰資金(生活資金ではありません。)を効率よく、そして安全に(Better managed.)運用すべく、お互いに上手に取引して参りましょう。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!