酒匂隆雄の為替ランドスケープ 2023年12月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

最近の相場動向と金利差を通じて、ドル売りの可能性と市場分析に焦点を当てます。また、効果的な取引戦略についても検討してみましょう。

円安の流れは変わるか?そしてドルを売るか?

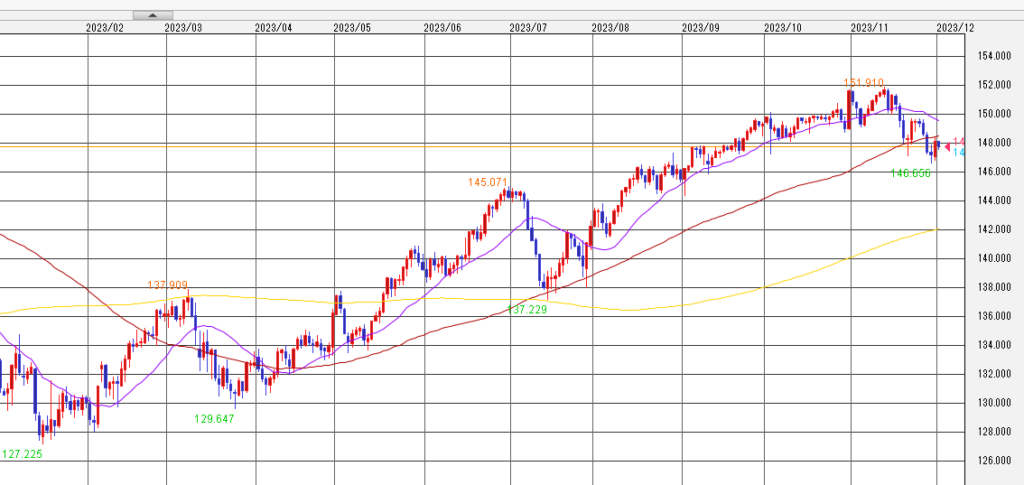

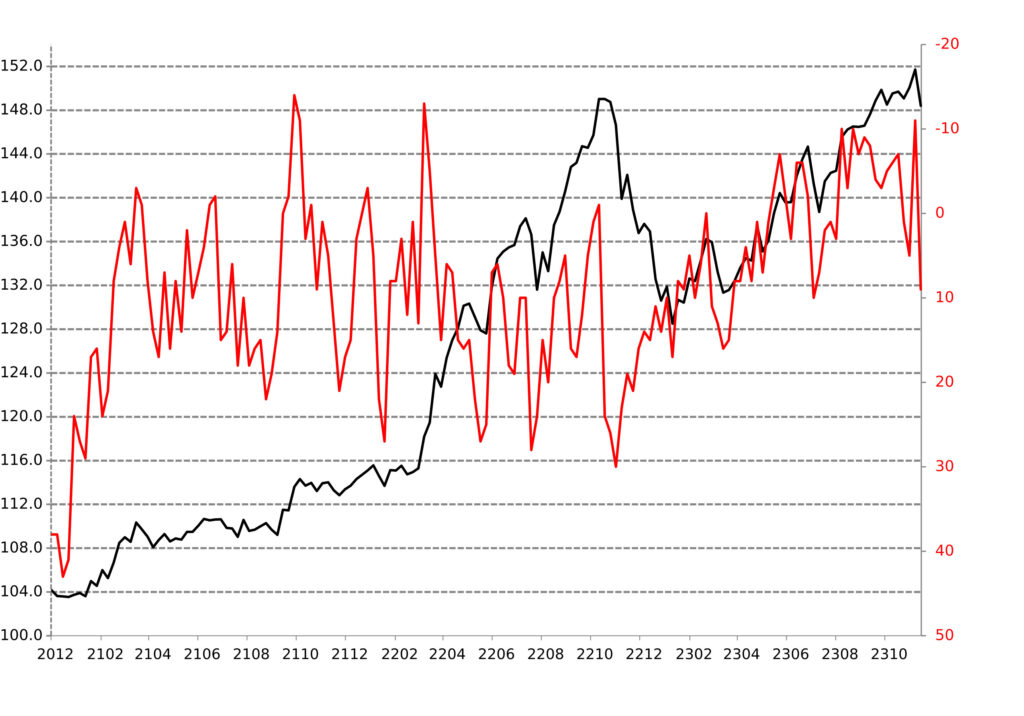

年初来、何回かの調整を含みながらじりじりと進んでいた円安の流れが此処に来て調整色を濃くしている。

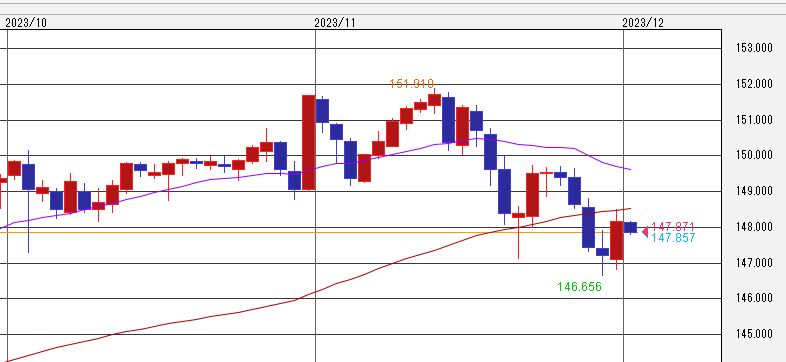

ドル・円相場は11月13日に昨年の高値である151.94にあと一歩と迫る151.91に迫ったが、その後は5円近く下げて一時146.66の安値を示現した。

この引き金となったのは、10月米国消費者物価指数(CPI)が総合、そして食品とエネルギーを除くコア指数ともに市場予想を下回り、追加利上げ観測が後退して米国長期金利が急落して一転してドル売り&円買いの動きとなったからである。

10月末と11月末の米国30年債利回りと主要通貨の動きを比較してみると凡そ0.6%の利回り下落に応じて主要通貨は大きく上昇(ドルは下落)したが、円の上昇(ドルの下落)は2.3%に留まった。

| 10月31日 | 11月30日 | 比較 | |

|---|---|---|---|

| ドル円 | 151.70 | 148.18 | -2.30% |

| ユーロドル | 1.0574 | 1.0889 | +3,00% |

| ポンドドル | 1.2145 | 1.2624 | +3.90% |

| 豪ドルドル | 0.6336 | 0.6606 | +4.30% |

| 米国10年債利回り | 4.926% | 4.330% | -0.596% |

従って直近のドル・円相場の動きは円安の修正が起きたと言うよりは、米国長期金利低下に伴って起きたドル売りの流れによるものであると言えようか?

とは言え、このドル安の流れを受けてテクニカル分析の観点からも、円安の流れは変わったと言う意見も有る。

下は10月からのドル・円相場の日足チャートを表しているが、10月31日に151.71に上昇した後に149.18迄反落し、その後再び上昇して11月13日に本年の高値である151.91を付けた後に再び下落を始め、所謂ダブル・トップを形成したと言うのである。

(注:ダブル・トップ。=(Double Top)は、「二点天井(二重天井)」とも呼ばれ、チャートパターンの一つで、チャート内で二度同じくらいの高値を付け、ローマ字のMのような形状のものを言う。

具体的には、上昇・下落・上昇・下落を繰り返し、相場の天井圏で二つの高値が形成された後に、その二つの高値の間の谷にあたる部分の安値水準(ネックライン)を二度目の下落の際に下回った(割り込んだ)場合に、上昇から下落への反転パターンとするものである。)

筆者の様な年寄りトレーダーにはテクニカル分析の手法は中々馴染み薄いのであるが、最近市場を動かす大きな要因は投機筋が多用するアルゴリズム(問題を解決したり目標を達成したりするための計算方法や処理方法のこと。もともとコンピュータープログラミングで用いられた言葉で、大量なデータを高速に処理するために、プログラムへ組み込んだ一定の計算手順や処理方法)やAI(人工知能)であり、これらは基本的にはテクニカル分析を得意とする。

言い換えれば市場に参加する以上、誰でもある程度テクニカル分析を理解していなければ、付いていけないと言うことになる。

テクニカル分析には他にも移動平均線、ボリンジャーバンド、一目均衡表、MACD、ストキャスティクス、そしてRSIなどがあるが、その多くが現在更なるドル安&円高進行を示唆している。

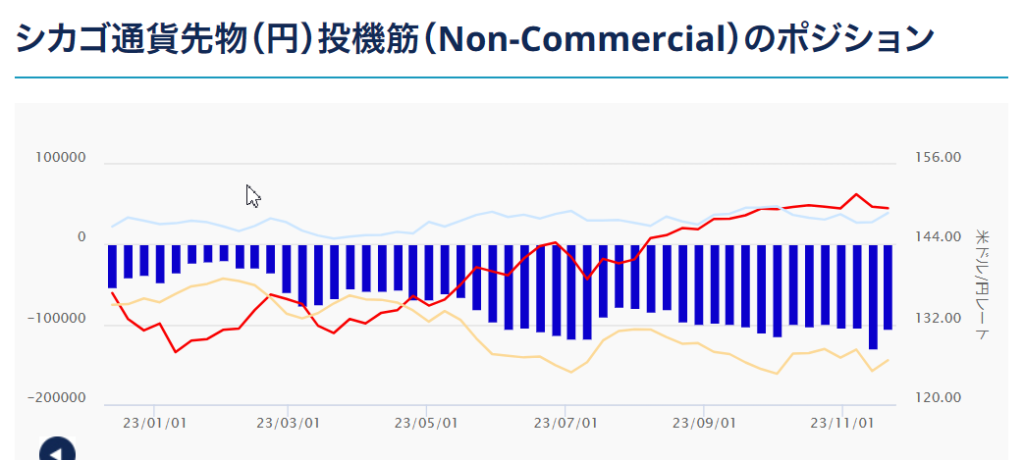

相場を動かす他の要因に市場のポジション動向が有る。

市場がドルの買い持ちか、それとも売り持ちかという事であるが、前者であれば何れドルは売られることになり、後者であれば反対に買われることになる。

現状の市場のポジション動向を見るのに格好なデータがシカゴ・IMMの投機筋の円の持ち高状況と、我が国個人投資家のドルの持ち高状況である。

何れも毎週末に前週火曜日時点の持ち高を公表するが、11月21日付で前者はネットで円の105,454枚の売り持ち(ドル換算で約89億ドルの買い持ち)、後者は約9億ドルの買い持ちポジションを保有しており、現在両者共に先行きのドル上昇を見越してドルを買っているのだ。

両者がポジション解消に走れば当然円買い&ドル売りが起きることになり、ドル・円相場は下がるのだがそれを見越して慌ててドルを売るとスワップ・コストなるペナルティーを科せられるから要注意だ。

日米政策金利はそれぞれ-0.1%、+5.5%でその金利差は5.6%有る。

これが日々の短期金利差となって、円を売ってドルを買えば5.6%のご褒美(スワップ益)が貰え、逆に円を買ってドルを売ると5.6%のペナルティー(スワップ・コスト)を支払わなければならない。

1ドル=148円とするとスワップ益、或いはコストは1年で148円×5.6%≒8.3円となり、ひと月で8.3円÷12ヶ月≒69銭、一日で69銭÷30日≒2.3銭となる。

これが馬鹿にならないのだ。

例えば148円でドルを売り持ちにしたとすると、ひと月後にドルが148円-69銭=147.31以下にならないと採算が合わない。=(損が出る。)

逆に例えば148円でドルを買い持ちにしたとすると、ひと月後にドルが147.31以上であれば採算が合う。=(利益が出る。)

このひと月で長期金利は下がり、ドル・円相場は下がったがスワップ・ポイントを計算する基の短期金利(日本銀行とFRB(連邦準備銀行)の政策金利の動きに連動する。)に関しては、日本銀行はイールド・カーブ・コントロール政策の変更により長期金利上昇を許したが、頑なにゼロ金利政策からの脱却に抵抗を示す。

市場は政策変更は早くても来年の春闘の結果を見た後と言い、それまではゼロ金利が続く。

FRBはインフレ後退を理由に恐らく12月のFOMC(公開市場委員会)での利上げを見送るであろうが、FRB内部には依然として利下げに反対の意見が多数有り、こちらも現状の5.5%の政策金利は変わらない。

となると本格的な日米金利差縮小は早くとも来年春以降となり、ドルの下落を見越して早々とドルの売り持ちを作ると12月から4月までの5ヶ月分の69銭×5ヶ月分=3円45銭のスワップ・コストを支払わなければならないことになる。

148-3.45=144.55で、来年春には145円割れを確信して思い切って148円でドルを売るか?

個人的な意見としては現状のテクニカル分析の結果や市場のポジション状況を見ると、短期的にはドルが下がりそうなのでドルを売り持ちにしても良かろうが、金利差が有る限り一直線でドル安&円高が進むとも思えない。

適当なレベルで買い戻して、ドルが上がったところで再び売ると言う取引が有効ではなかろうか?

言う(書く)は易しで実際のオペレーションはそう容易く行くとは思えないが、色々考えてやってみましょう。

年末に向けて市場参加者数が減るにつれて市場の流動性が低下し、思わぬ動きをすることが多々有る。

必ずストップ・ロス(あるレベルに達するとポジションを損切りする。)を入れることをお忘れなき様に!

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!