酒匂隆雄の為替ランドスケープ 2023年10月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

ドル高&円安の流れが続く中、最新の為替市場動向とその背後にある要因について、詳細に解説します。ドル売り&円買い介入の可能性や日米金利差の影響に焦点を当て、今後の展望についても探ります。

ドル高&円安の流れは止まらず。

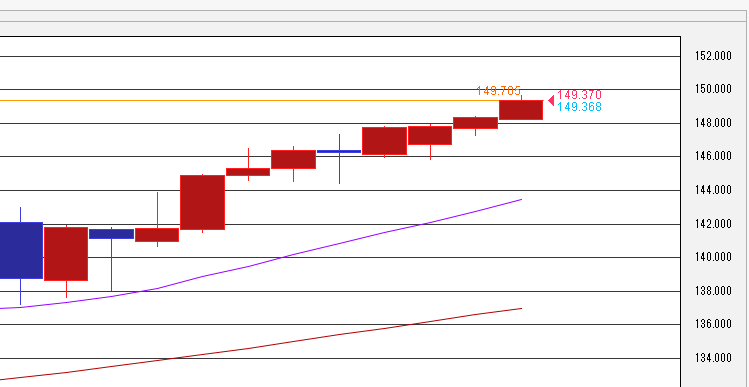

ドル高&円安の流れは止まらず、9月の最終週には昨年10月に付けた戻し高値である151.94にあと一歩となる149.70を付けて市場は昨年同様に我が国金融当局によるさらなる円安進行を止める為のドル売り&円買い介入が実施されるか,固唾をのんで見守っている。

昨年は145円台から150円台にドル高&円安が進む段階で3度に渡って大規模なドル売り&円買い介入が実施され、結果的にドル円相場は10月21日の高値151.94から翌年1月16日には安値127.23と凡そ25円近くも下落した事は、未だ記憶に新しい。

その後FRB(米連邦準備制度理事会)による度重なる利上げにより政策金利であるFed Fund Rateの上昇に伴って長期金利が上昇し、それに伴ってドル・円相場が上昇して151円から127円、そして再び150円台へと行って来いの展開となっている。

今年のドルの安値を付けた1月16日に米10年債利回りは3.498%であったが、9月29日には4.579%へと上昇している。

下の2022年1月からのチャートを見ても明らかな様にドル・円相場と米10年債利回りの動きは驚く程相関している。

米長期金利が上昇すればドル円相場も上昇し、逆に金利が低下すればドル円相場も下落する。

筆者を含めて、市場参加者の殆どがドル円相場の上昇の最も大きな理由を日米金利差の拡大と理解するが、確かにFRBによる金融引き締め継続姿勢により米国長期金利は依然として上昇傾向にあり、10年債利回りは一時4.6%を超えた。

ドル円相場が上昇するのは極めて当然とも言える。

ドル円相場は米国10年債利回りの上昇に伴って7月17日の週から2週を除いて11週連続で上昇しており、終値ベースで7月17日の138.79から9月29日の149.36へと7.6%上昇した。

ところがこの11週間、ドルの上昇は対円のみならず他の主要通貨である対ユーロ、対ポンド、対豪ドルでも大きく上昇しており、“円の独歩安。”と言うよりは、“ドルの独歩高。”と言うべき相場展開となっているのだ。

表で見ると以下の通りとなる。

| 7月17日 | 9月29日 | 変化 | |

|---|---|---|---|

| ドル円 | 138.70 | 149.36 | +7.60% |

| ユーロドル | 1.1240 | 1.0573 | -5.90% |

| ポンドドル | 1.3073 | 1.2201 | -6.7% |

| 豪ドルドル | 0.6873 | 0.6434 | -6.40% |

| 米国10年債利回り | 3.830% | 4.579% | +0.749% |

この動きを見ると、ドル円相場の上昇は“円安進行。”と言うよりは“ドル高の影響”と言えなくもない。

この様な状況では我が国政府・金融当局が言う、“ファンダメンタルズにそぐわない現在の円安状況。”を是正する為のドル売り&円買い介入の実施は難しいのかも知れない。

鈴木蔵相は先週、

“円安がだいぶ進展、強い緊張感を持っている。”

“急激な変動にあらゆる選択肢を排除せずに適切に対応する。”

“為替相場で防衛ラインはない。”

と述べたが、昨年10月に付けた高値151.94に近付きつつある現在、実際にドル高&円安進行を阻む為の介入が実施されるかどうか大いに興味のあるところである。

(個人的には此処で有無を言わせぬ介入を実施しなければ、ずるずるとドル高&円安が進んでいく可能性が高いと見る。但し、一旦ドルが反落し始めればその反動も大きかろうが。)

ドル高の主要因である長期金利上昇はFRBによる金融引き締め継続姿勢による政策金利の高止まりにあるが、同時に米議会で紛糾している10月からの予算案合意の遅れによる連邦政府機関の一部閉鎖の可能性などを嫌気して債券が売られていたことにある。米株式市場でもこの問題を嫌気して3指数とも下げて、株安、債券安となっているが同時にドル高となっている。

米議会の予算案であるが、10月1日の朝刊の一面には“米下院、つなぎ予算否決。政府機関封鎖不可避。”の文字が躍っていたのだが、同日の午前に速報として“米上下院が予算執行を11月中旬まで継続出来るつなぎ予算を超党派で可決した。”と言うニュースが報じられた。

私事で恐縮であるが、この原稿は10月1日の午前中に書いており、翌10月2日から1週間程米国に出掛ける用事が有って週明けの株式、債券、為替市場がこのどんでん返しのニュースにどの様に反応するかは現時点では知る由も無い。

このニュースよると当面連邦政府機関の一部閉鎖は回避される見通しとなりそうだが、これにより先週末までの株安、債券安、ドル高の流れに変化が現れるか注目される。

筆者は春先からシリコンバレー銀行問題に端を発したFRBによる急激な利上げの副作用による米国金融システムへの不安や景気後退のサインと言われる逆イールドカーブなどを意識し過ぎて米国経済、ひいてはドルに対して慎重な見方をし続けて来た。

言い訳ではないが、日ごろコンタクトを持つ米国人の金融仲間との会話に影響を受けたことは否定しない。言い換えれば筆者の多くの米国の友人達が似た様な考えを持っていた様な気がする。

今回の訪米で彼らと旧交を温めて来る予定が有る。この機会に彼らの現在の意見を聞いて来るとしよう。

話は違うが米国のインフレ、そして昨今の円安で現在の米国では我々日本人にとって、“全ての値段が倍になった。”と聞く。

自らは食しないが、ビッグ・マックは日本では450円らしいが米国では約5.5ドル位らしい。

円換算で5.5ドル×150円=825円。

ざっと1.8倍だ。

肌感覚では、確かに“全ての値段が倍になった。”と感じることであろう。

まあ実際にどんな酷いものかを自分の目で確かめて来ることにしよう。

此処でも何回か指摘したが、かつて日本が輸出立国と言われた時代は兎も角、貿易収支が赤字になった現状では円安のメリットよりもデメリットの方が大きいのは当然である。

このままずるずると円安が進行するのを放置していてはなるまい。

鈴木蔵相が語る、“あらゆる選択肢を排除せずに適切に対応する。”のを見たいものだ。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!