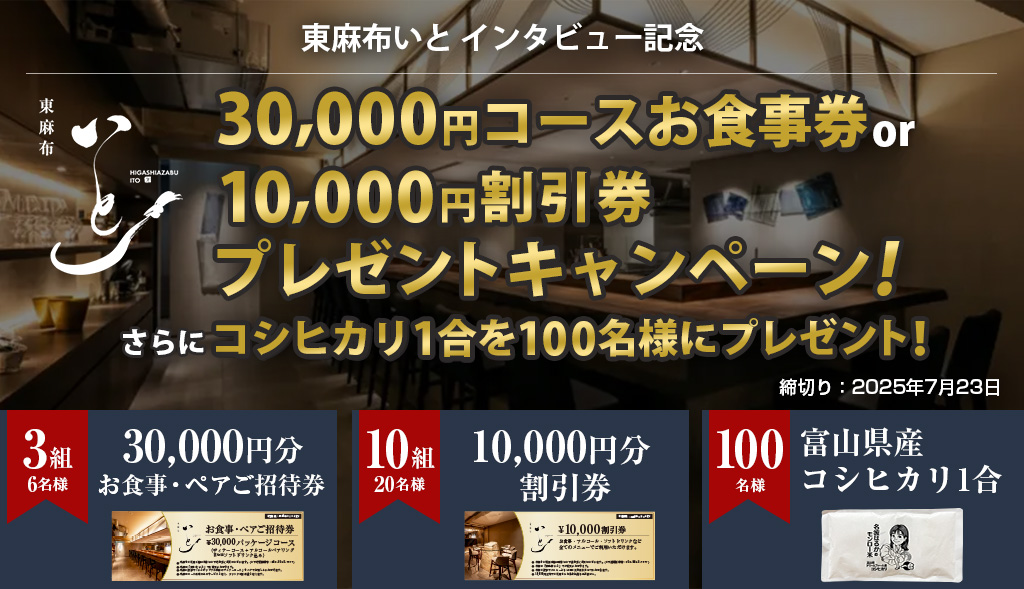

新NISAで「つみたてNISA」のスクリーニング基準が変わる?

> 無料のFX口座開設でお肉・お米のいずれかゲット!

前回に引き続き、2024年1月からスタートする新NISAについて解説します。

まだ1年も先の話なので、今からこの手の話をするのもいささか拙速感がありますが、来年1月から新NISAがスタートするにあたって、

特に年間120万円の非課税投資枠が設けられている「つみたてNISA枠」のスクリーニング基準が緩和されるかも知れない、という話をしたいと思います。

現在、国内で設定・運用されている投資信託の本数は、全部で5888本あります。そのすべての投資信託をつみたてNISAで購入できるわけではなく、金融庁が定めた一定のスクリーニング基準によって絞り込まれた投資信託が、つみたてNISAの対象になっています。

現在、つみたてNISAを通じて購入できる投資信託は、「指定インデックス投資信託」に分類されるものが187本、「指定インデックス投資信託以外の投資信託(アクティブ運用投資信託等)」に分類されるものが24本、そして「上場株式投資信託(ETF)」が7本の、合計218本になります。

この数字を見て、インデックス型とアクティブ型で、どうしてこれだけの本数差があるのかという疑問を持った人もいるのではないでしょうか。

これは、つみたてNISAに相応しい投資信託をスクリーニングする際の基準に違いがあるからです。

なかでも決定的なのが「運用方針・実績」に関連したスクリーニング基準です。インデックス型の場合、

・信託契約期間が無期限又は20年以上であること

・分配頻度が毎月でないこと

上記2条件をクリアすれば良いのに対し、アクティブ型の場合は、

・純資産総額が50億円以上であること

・信託契約期間が無期限又は20年以上であること

・信託設定以降、5年以上経過していること

・信託の計算期間のうち、資金流入超の回数が3分の2以上であること

・分配頻度が毎月でないこと

上記の5条件をクリアしなければなりません。なかでも、インデックス型にはない3つの条件、つまり、純資産総額が50億円以上あり、運用が開始されてから5年以上が経過していて、信託の計算期間のうち、資金流入超の回数が3分の2以上であることが、かなり高いハードルになっているのです。

というのも、日本のアクティブ型投資信託は、純資産総額が50億円にも達しておらず、設定時にはたくさんの資金を集めるけれども、運用が開始されてしばらくすると解約が急増して、結果的に短命で終わってしまい、かつ資金の流出が頻繁に起こっているものが多いからです。つまり、つみたてNISAの対象候補に入れないのです。

ところが、インデックス型投資信託に関しては、このハードルが高い3条件がないため、つみたてNISAの利用者を取り込みたいと考えた投資信託会社は、こぞってインデックス型投資信託をつみたてNISAの対象ファンドにしたのです。結果的にインデックス型投資信託の本数が、アクティブ型投資信託の本数を大きく上回る状態になりました。

では、これからどうなるのかというと、恐らくアクティブ型投資信託のスクリーニング基準を緩和するのではないかと思うのです。

つみたてNISAの主流であるインデックス型投資信託は、アクティブ型投資信託に比べて信託報酬率が極端に低く設定されています。つみたてNISAの対象ファンドでは最も人気の高い、三菱UFJ国際投信が設定・運用している「eMAXIS Slim米国株式(S&P500)」の信託報酬率は、年0.09680%で、このうち販売金融機関が受け取る分は年0.0340%です。

つまり年間1000億円を販売しても、販売金融機関に入る収益は3400万円にしかなりません。この手のファンドを1000億円分販売するためには、人員を割いて、それなりの営業を行わなければなりません。恐らく3400万円の収益では赤字でしょう。販売金融機関も、この手の投資信託を販売したところで大した収益にはならないため、積極的につみたてNISAを扱うとは思えません。

では、信託報酬率の高いアクティブ型投資信託を積極的に販売するかというと、これもまた難点があります。というのも対象ファンドの本数が少ないため、販売金融機関が限られてしまうのです。そうなると、アクティブ型投資信託でもつみたてNISAの販売が伸びないことになります。

結果的に、多くの販売金融機関が新NISAで注力するのは、つみたてNISA枠ではなく、成長投資枠になります。成長投資枠は投資信託の積立投資に限らず、一括投資でもできますし、株式やETF、J-REITなど幅広い投資対象が認められています。もちろん、一部に制限はあるものの、多くのアクティブ型投資信託も購入できます。しかも、つみたてNISAの非課税投資枠が年間120万円であるのに対し、成長投資枠の非課税投資枠は年間240万円にもなります。

そうなると、恐らく多くの販売金融機関はつみたてNISAよりも、成長投資枠で投資信託や株式などを購入するように営業を展開してくる可能性がありますし、利用者側である個人も、つみたてNISAよりも成長投資枠を選ぶ人が多いのではないかと思うのです。

しかし、来年1月からの新NISAは、「貯蓄から資産形成へ」という国策のなかで、「長期・分散・積立投資」による資産形成を促すために行われます。成長投資枠を利用した短期売買などは、制度を整備した金融庁も望んでいません。

となると、成長投資枠への過度な資金流入を防ぐ意味で、アクティブ型投資信託のスクリーニング基準を緩和し、商品の充実化を図ることによって、販売金融機関がつみたてNISAを積極的に販売するように仕向けてくる可能性があります。

これから1年間、新NISAを巡ってどのような見直しが行われてくるのか、しばし目が離せなくなりそうです。

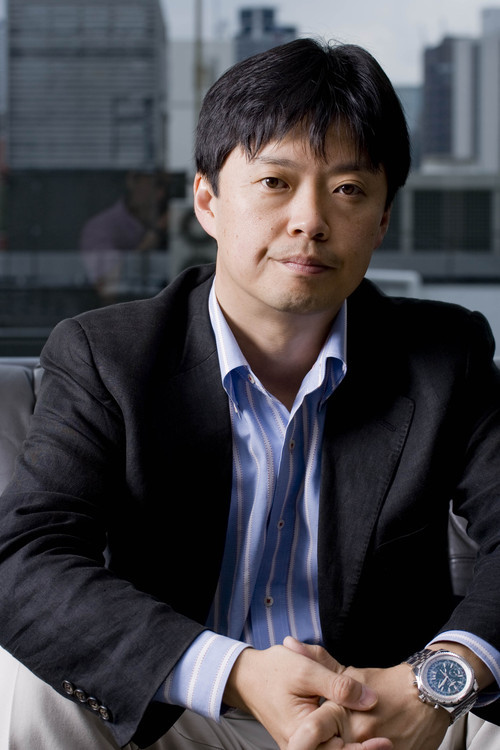

鈴木雅光(すずき・まさみつ)

金融ジャーナリスト

JOYnt代表。岡三証券、公社債新聞社、金融データシステムを経て独立し(有)JOYnt設立し代表に。雑誌への寄稿、単行本執筆のほか、投資信託、経済マーケットを中心に幅広くプロデュース業を展開。

> 無料のFX口座開設でお肉・お米のいずれかゲット!