安定したキャッシュフローを得るには何に投資するべきか

> 無料のFX口座開設でお肉・お米のいずれかゲット!

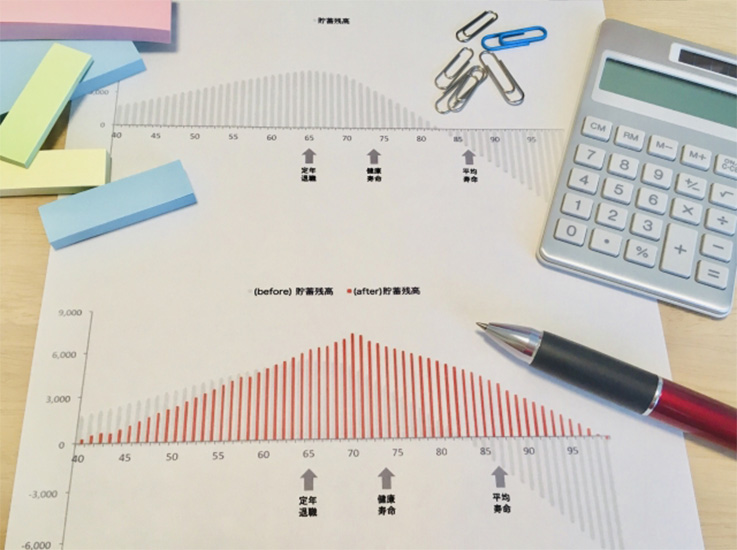

前回、老後の資産活用は貯めた(増やした)資金を取り崩すのではなく、投資元本から安定した配当金、分配金、利息が得られるものを保有するべきだ、という話をしました。

ただ、現在の金利水準では、預貯金の利息、債券の利子から得られるキャッシュフローは微々たるものに過ぎません

そこで今回は、ある程度のキャッシュフローが得られる投資商品を対象にして、キャッシュフローの安定性がどの程度あるのかを検証してみたいと思います。

まず、自分が毎月どの程度のお金が欲しいのかを考えてみて下さい。公的年金で得られる資金が1カ月あたり15万円としましょう。これにいくら上乗せできれば良いでしょうか。

仮に10万円ということにしましょう。この場合、10万円+15万円=25万円が毎月自由に使えるお金になります。

その上で、年間どの程度の率のキャッシュフローを得たいのかを考えます。ここでは仮に年4%ということにしましょう。年4%の配当利回り、ないし分配金利回りが得られる投資商品に資金を寝かせておいて、毎月10万円のキャッシュフローを得るためには、投資元本はいくら必要になるのかを計算します。

毎月10万円ということは、年間120万円のキャッシュフローが得られれば良いわけです。この計算は前回も紹介しましたが、もう一度、おさらいしておきましょう。計算方法は簡単で、年間120万円を利回りの4%で割り戻せば良いのです。

120万円÷4%=3000万円

つまり3000万円の投資元本で、年4%のキャッシュフローが得られる投資商品を購入すれば良いのです。

現在、年4%のキャッシュフローが得られる投資商品というと、株式、投資信託、不動産投資信託、不動産、あたりだと思います。どれを選びますか。

まず不動産を考えてみましょう。投資用不動産といって、家賃収入が得られる物件を購入し、それを貸し出して家賃収入を得るというものです。

3000万円で購入できる物件となると、恐らくワンルームマンションでしょうか。2022年10月に日本不動産研究所が行った「不動産投資家調査」によると、表面利回りで4%以上の地域は、広島、仙台、札幌、埼玉、千葉、京都、神戸、名古屋、福岡、横浜、大阪、東京都(城東地区)なので、主要都市はほぼカバーされています。

ただ、ワンルームマンション投資は多少の手間がかかります。物件の備品が壊れた時の修繕費用、固定資産税がコストとしてかかってきますし、借主が出ていった場合、新たな借主を探さなければなりません。物件が老朽化したら、賃料を下げなければ新しい入居者が見つからないかも知れません。空室が続けば家賃収入は得られないことになります。

こうした投資用不動産の煩わしさが嫌な人は、不動産投資信託がお勧めです。最も分配金利回りが高いのは「いちごオフィスリート投資法人」で、分配金利回りは6.86%です。5%超の不動産投資信託は13本、4%超で30本ありますから、選択の幅はかなり広いと言えるでしょう。

不動産投資信託は、得た家賃収入の90%以上を分配することによって、実質、法人税を無税にするという措置が取られています。そのため、家賃収入の大半が投資家への分配金に充てられます。

ちなみに不動産投資信託は、自ら社債を発行したり、銀行から借入したりして調達した資金も加えて、投資物件を組み入れています。したがって、金利が上昇すると借入コストの負担が増え、その分だけ分配金利回りを低下させるリスクはありますが、基本的に金利変動は緩やかであり、現時点においては大きく金利上昇する要因も見当たらないので、比較的分配金利回りは安定していると考えられます。

株式の配当金については前回も触れましたが、株式の配当金は毎決算期の収益に左右されます。たとえば直近だと商船三井の配当利回りが15.41%と非常に高いのですが、これはあくまでも2023年3月期決算までの話で、2024年3月期決算については減益予想が出ており、配当金の額も下がる見通しです。

したがって、株式の配当金は企業業績次第というところはあるのですが、多くの企業は減配をできるだけ避けたいと考えており、その点では比較的、配当金の額は保守的に決められています。

つまり多少、業績が下振れしたとしても、減配せずに済む水準で配当金を出しているとしたら、比較的、株式の配当金は安定していると考えることが出来ます。ちなみに4%以上の配当利回りを出している銘柄は、461銘柄あります(2月27日現在)。

最後に投資信託ですが、キャッシュフローを得る投資商品としては、あまりお勧めできません。投資信託の分配金は、決算期間中に得られた投資収益だけを原資にしているのではなく、それを超えた額が支払われるケースもあります。この匙加減は投資信託会社の判断であり、意思決定プロセスがいささか不透明です。

安定したキャッシュフローを得るという投資戦略は、キャッシュフローの原資が明確であるほど望ましいと考えられます。その意味では株式の配当金、不動産投資信託の分配金を安定的に得るのが、望ましいと考えられます。

鈴木雅光(すずき・まさみつ)

金融ジャーナリスト

JOYnt代表。岡三証券、公社債新聞社、金融データシステムを経て独立し(有)JOYnt設立し代表に。雑誌への寄稿、単行本執筆のほか、投資信託、経済マーケットを中心に幅広くプロデュース業を展開。

> 無料のFX口座開設でお肉・お米のいずれかゲット!